Messung von ESG-Risiken durch Szenarioanalysen: Nachhaltigkeitsstresstests

Die Aufsicht hat Nachhaltigkeitsrisiken (oder ESG-Risiken) einstimmig als systemische Risiken für die Finanzsysteme identifiziert. Sie gehören ins Risikomanagement jeder Bank.

In dieser Collection enthalten:

Collection öffnen

ESG-Datenmanagement für Leasinggesellschaften: Herausforderungen, Chancen & Lösungen

Green Cloud - Nachhaltigkeit und Effizienz im Banking

Lieferkettenregulierung im Überblick: CSDDD und LkSG aus Sicht der Banken

EBA Konsultation zu ESG-Risiken und 8. MaRisk Novelle

Grüne Kreditvergabe – mehr Schein als Sein?

STE-Meldung und ESG-Offenlegung: Meldepflichten im Nachhaltigkeitsreporting

EZB reagiert auf Klimakrise: Neue Maßnahmen und Schwerpunkte für 2024 und 2025

ESG im Banking: Ein Review des Whitepapers 2023

ESG-Rating: Aussagekraft und Interpretation

EU Green Bond Standard 2024 – Neuer europäischer Goldstandard für Green Bonds

Die europäischen und deutschen Aufsichtsbehörden haben Nachhaltigkeitsrisiken (oder ESG-Risiken) einstimmig als systemische Risiken für die Finanzsysteme identifiziert. Spätestens seitdem die BaFin im Jahr 2020 „Nachhaltige Geschäftsmodelle“ und „Nachhaltige Finanzwirtschaft, Sustainable Finance“ in ihre Aufsichtsschwerpunkte aufgenommen hat, ist klar, dass ESG-Risiken ins Risikomanagement jeder Bank gehören. Eine zentrale Herausforderung hierbei ist, dass Nachhaltigkeitsrisiken keine eigene Risikoart darstellen, sondern Banken über verschiedene Kanäle in ihrer Gesamtheit betreffen. Zusätzlich gibt es verschiedenste Wege, ESG-Risiken für ein Institut zu quantifizieren.

Szenario Analysen bzw. Stresstests werden als eine wichtige Komponente identifiziert, um Nachhaltigkeitsrisiken zu messen. Viele Nationalbanken führen solche Stresstests bereits seit einiger Zeit (in Pilotprojekten) durch (z.B. Bank of England oder Europäische Zentralbank).

Wir geben in diesem Artikel nicht nur eine Übersicht über die notwendigen Schritte hin zu einem sinnvollen Stresstest, sondern brechen diese Mammutaufgabe auch auf eine pragmatische Lösung herunter.

Ganz generell empfehlen wir, bei der Durchführung von Stresstests folgende Schritte zu beachten:

- Finden geeigneter Szenarien

- Übertragen auf wesentliche Risikoarten

- Parametrisierung von Risikofaktoren

- Technische Umsetzung bzw. Berechnung von Risikokennzahlen

1. Findung geeigneter Szenarien

Die Aufsicht erwartet eine eigenverantwortliche Durchführung von Nachhaltigkeitsstresstests. Dabei liegt der Fokus momentan auf Klimastresstests (also dem E in ESG). Die resultierenden Risiken werden typischerweise in physische und transitorische Risiken unterteilt. Physische Risiken sind solche, die sich im Hinblick auf einzelne Extremwetterereignisse und deren Folgen ergeben. Transitorische Risiken gehen mit den Folgen einer Umstellung auf eine kohlenstoffarme Wirtschaft einher: z.B. wenn durch Politikveränderungen wie eine CO2-Steuer sich die Bonität von kohlenstoffintensiven Unternehmen verschlechtert.

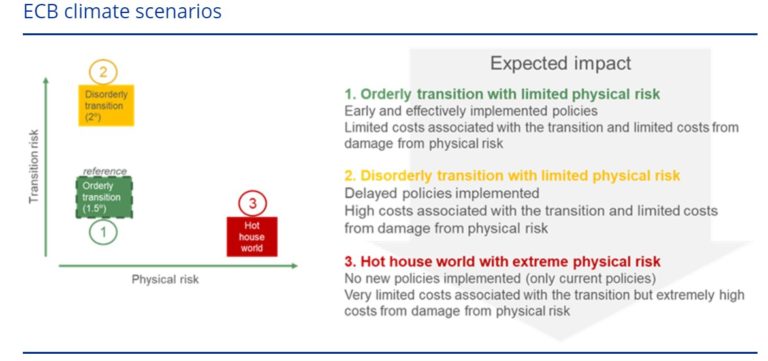

Das Network for Greening the Financial System (NGFS), ein Zusammenschluss von Zentralbanken und Aufsichtsbehörden, bietet hierzu drei Szenarien an. Da auch die EZB in ihrem kürzlich veröffentlichten Klimastresstest diese Szenarien angewandt hat, stellen wir sie für Sie zusammen. Die Szenarien gliedern sich in:

- Orderly Transition: dieses Basisszenario legt einen geordneten Weg hin zur Klimaneutralität zugrunde. In diesem Fall wären sowohl transitorische als auch physische Risiken gering.

- Disorderly Transition: hier wird angenommen, dass Politik und wirtschaftliche Akteure zu spät und daher sehr abrupt reagieren, um die Pariser Klimaziele bis 2070 zu erreichen. Dadurch ergeben sich hohe transitorische Risiken. Da die Klimaziele dennoch mit einer gewissen Wahrscheinlichkeit erreicht werden können, bleiben die physischen Risiken überschaubar.

- Hot House World: in diesem Szenario wird angenommen, dass notwendige Veränderungen sozusagen verschlafen werden und die Erderwärmung somit bis 2080 um über 3°C steigt. Die Folge sind physische Risiken wie Überschwemmungen, Dürren etc.

Abbildung 1: Klimaszenarien, EZB

2. Übertragung auf wesentliche Risikoarten

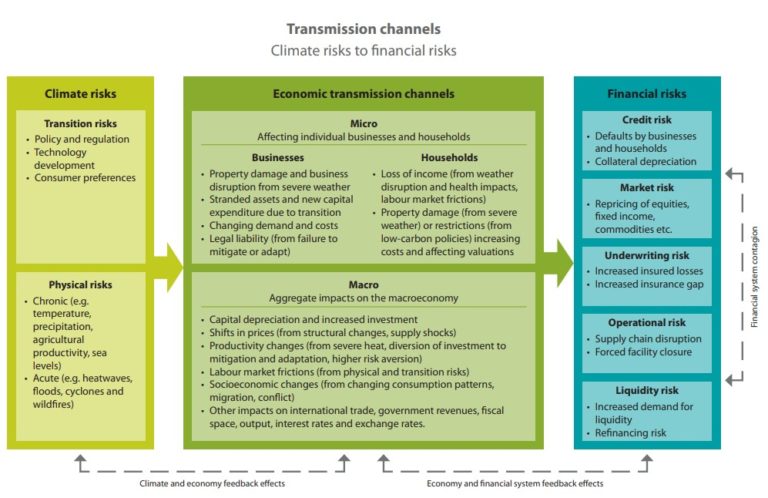

Die Herausforderung liegt im nächsten Schritt darin, diese abstrakt wirkenden Szenarien in die bekannten wesentlichen Risikoarten zu übertragen. Hierbei ist es wichtig, eine ökonomisch fundierte Argumentationskette zu etablieren.

So könnten Politikveränderungen oder veränderte Konsumentenvorlieben die Umsätze von bestimmten, weniger nachhaltigen Unternehmen schmälern, was wiederum durch eine Verschlechterung der Bonität dieser Unternehmen das Adressenausfallrisiko Ihres Instituts erhöhen würde. Des Weiteren könnten Sicherheiten (insbes. Immobilien) bei einer korrekten Bewertung, d.h. einer Bewertung unter Inbezugnahme ökologischer Gesichtspunkte, an Wert verlieren. Ähnliche Beispiele lassen sich für die anderen wesentlichen Risikoarten (z.B. Marktpreisrisiko) formulieren.

Abbildung 2: Transmissionskanäle, NGFS

3. Parametrisierung

Sind die Szenarien ausformuliert und die Verbindung zu den passenden Risikoarten hergestellt, muss der Stresstest parametrisiert werden. Auch das ist eine zentrale Herausforderung, denn eine rein auf historischen Marktdaten basierende Parametrisierung ist nur schwer möglich.

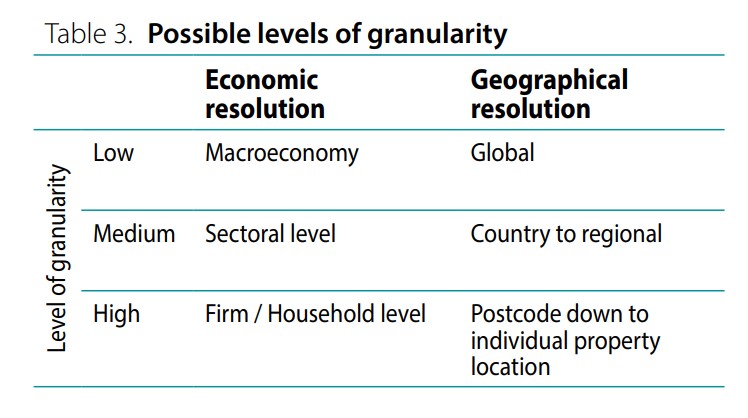

Das erste andiskutierten Beispiel aus dem Adressenausfallrisiko kann über einen Rating- bzw. PD-Shift operationalisiert werden. Hier stellt sich jedoch direkt die Frage, welche Kreditnehmer welchen Rating- bzw. PD-Shift im Rahmen des Stresstests erfahren sollen. Ein Blick auf die generelle Haltung der Aufsicht im Bereich ESG gibt folgende Richtung vor: Können einzelne Projekte oder Engagements von Instituten schwer hinsichtlich ESG-Kriterien bewertet werden, so soll der Kontrahent, in diesem Fall die Firma, die einen Kredit erhält, bewertet werden. Das kann in einem transitorischen Szenario bedeuten, dass weniger nachhaltige Unternehmen einen stärkeren Rating- bzw. PD-Shift erfahren sollen. Grundsätzlich kann es hilfreich sein, sich anlehnend an das Proportionalitätsprinzip verschiedener Approximationen zu bedienen. Fehlen Informationen auf Individualebene (z.B. ein ESG Rating des Unternehmens), so kann die Einwertung auf der Ebene des Wirtschaftszweigs vorgenommen werden. In einem physischen Szenario sollte auch der Standort eines Unternehmens berücksichtigt werden.

Zu diesem Zeitpunkt empfehlen wir den Mittelweg zu gehen, d. h. eine Einwertung nach Hauptwirtschaftszweig bzw. Region vorzunehmen. Diese Granularität findet sich auch in den neuen Anforderungen der Offenlegung nach Säule 3 im Bereich ESG-Risiken wieder. In jedem Fall sind externe Daten zu konsultieren, um eine Einwertung vornehmen zu können – hier kann je nach gewünschter Granularität und Ihrer Ambition auf adäquate Quellen zugegriffen werden.

Abbildung 3: Possible levels of granularity, NGFS

4. Technische Umsetzung bzw. Berechnung von Risikokennzahlen

Die Herausforderung bei der Berechnung von Risikokennzahlen ist der deutlich längere Zeithorizont, der bei Nachhaltigkeitsstresstests gefordert wird. Hier zeichnet sich ein einheitlicher Betrachtungshorizont von 30 Jahren ab. Stellen Sie daher sicher, dass Ihre Systeme diese Berechnungen durchführen können.

Mit unseren Produkten können wir bereits heute Nachhaltigkeitsstresstests rechnen, wie die folgende Grafik im Bereich Kreditrisiko verdeutlicht.

Abbildung 4: Nachhaltigkeitsreport, eigene Berechnungen

Mit unserem fachlichen und technischen Know-How begleiten wir Sie gerne. Sprechen Sie uns an!

Sie müssen sich anmelden, um einen Kommentar zu schreiben.